- Федеральная резервная система США снизит ставки на 25 б.п., но при этом подаст относительно "ястребиный" сигнал на 2025 год.

- Центробанки Великобритании и Японии, скорее всего, оставят стоимость заимствований без изменений.

- Розничные продажи в США и базовый PCE добавят волатильности в последнюю полную торговую неделю 2024 года.

Приближается Рождество, но высока вероятность бурной динамики цен до начала праздничного сезона. Центробанки занимают центральное место, и есть достаточно данных, чтобы трейдеры были заняты в ожидании этих важных решений.

1) Розничные продажи в США нарисуют картину здорового потребления

Вторник, 13:30 GMT. Личное потребление составляет примерно две трети крупнейшей экономики мира, что делает этот отчет крайне важным для рынков и Федеральной резервной системы (ФРС) США.

Распродажи в "черную пятницу" станут отличительной особенностью предстоящего отчета о розничных продажах в США - но американцам не нужны особые события, чтобы делать покупки. Потребление удовлетворительно росло на протяжении всего года.

Экономический календарь прогнозирует увеличение основных показателей розничных продаж на 0,5% в ноябре после 0,4% в октябре. Помимо основного показателя, интерес представляет контрольная группа. Этот показатель розничных продаж упал в прошлом месяце на 0,1%, и дальнейшее его снижение заставит усомниться в вышеупомянутой устойчивости потребителей. Велика вероятность того, что он отскочит назад.

2) ФРС может пойти на "ястребиное" снижение ставки до конца года

Среда, 19:00 GMT, пресс-конференция в 19:30 GMT. Федеральная резервная система США намерена в третий раз подряд снизить ставку - но в центре внимания 2025 год.

Инфляция снизилась, но не ушла, базовая инфляция CPI все еще держится выше 3%, поэтому чиновникам сложно объявить о победе. На это есть причина - экономика страны находится в хорошем состоянии, а рынок труда ее поддерживает. Самый влиятельный в мире центральный банк снижает ставки из-за снижения инфляции и хотел бы сосредоточиться на своем втором мандате - обеспечении полной занятости. Однако, возможно, ему придется замедлить этот разворот.

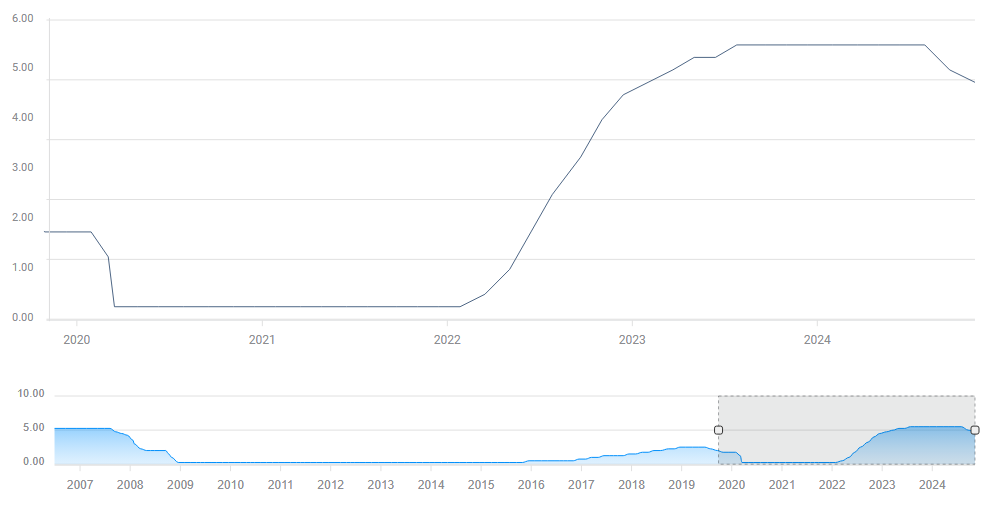

Процентные ставки постепенно снижаются

Ставки по федеральным фондам. Источник: FXStreet

Инвесторы будут внимательно следить за "точечным прогнозом" центрального банка - прогнозами по инфляции, безработице, росту и, самое главное, процентным ставкам. Прогнозируемая банком стоимость заимствований на конец 2025 года может вырасти по сравнению с текущим уровнем, что указывает на более медленный путь снижения ставок. Любое изменение прогнозов окажет существенное влияние на рынки.

Я ожидаю относительно "ястребиного" точечного прогноза, что разочарует рынки, которые предпочитают более четкий путь быстрого снижения ставок.

Председатель ФРС Джером Пауэлл будет доминировать во втором акте. На пресс-конференции после принятия решения Пауэлл, вероятно, попытается выработать сбалансированный подход между двумя мандатами, но может оказаться, что он будет успокаивать рынки, обещая действовать быстро, если ситуация в экономике ухудшится. Это ослабит потенциальный "ястребиный" нарратив.

3) Банк Японии может предпочесть не раскачивать лодку еще раз

В четверг, во время азиатской сессии. Банк Японии (BoJ) дважды повышал процентные ставки в 2024 году, переводя их из отрицательной в положительную зону. Чиновники в Токио говорят о дальнейшем ужесточении ставок, чтобы сдержать инфляцию. Они также хотели бы поддержать обменный курс иены.

Тем не менее, инфляция не является острой проблемой в Японии, а политическая неопределенность после недавних выборов также означает более осторожный подход Управляющего Кадзуо Уэды и его коллег.

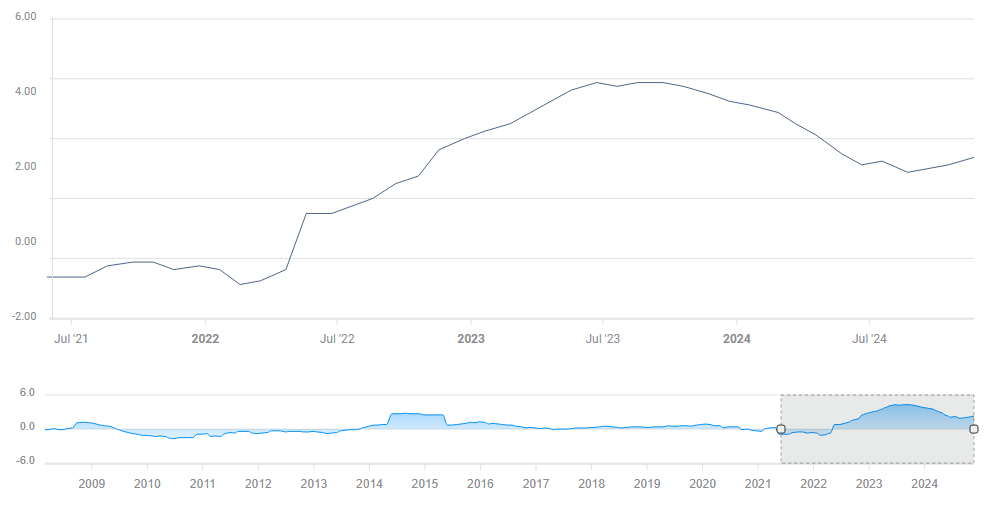

Базовая инфляция в Японии в октябре составила 2,3%:

Базовая инфляция в Японии. Источник: FXStreet.

В своем последнем решении в этом году Банк Японии, скорее всего, продолжит говорить о повышении ставок, но, вероятно, воздержится от действий. Это окажет давление на японскую иену, особенно если ФРС выступит с "ястребиным" посланием несколькими часами ранее.

4) Банк Англии сохранит ставки на прежнем уровне в связи с устойчивой базовой инфляцией, несмотря на слабый рост экономики

Четверг, 12:00 GMT. Бюджет опубликован, но больше определенности со стороны правительства не означает больше определенности для фунта стерлингов (GBP). Банк Англии дважды снижал процентные ставки в 2024 году, но намерен сохранить их на прежнем уровне в последнем решении по ставкам в этом году.

Как и в США, в Британии борьба с базовой инфляцией застопорилась. За день до решения по ставке свежие данные за ноябрь должны показать рост базового индекса потребительских цен (CPI) от уже и без того неудовлетворительного уровня 3,3%.

Тем не менее, я ожидаю, что управляющий Банка Англии Эндрю Бейли даст понять, что дальнейшее движение процентных ставок будет в сторону снижения, но более медленного. Это повредит фунту. Важно отметить, что экономика охладилась, и это может в конечном итоге отразиться на росте цен.

Я ожидаю, что Банк Англии окажет давление на стерлинг и косвенно надавит на евро.

5) Основной показатель PCE может противостоять ястребиному тону ФРС

Пятница, 13:30 GMT. Последним, но не по значению, выходит предпочтительный индикатор инфляции ФРС. Основной показатель расходов на личное потребление (PCE) - это тот индикатор, где центральный банк хочет видеть цифру 2%. Он всегда близок, но не достигнут.

Хотя индекс CPI публикуется раньше PCE, последний важен не только потому, что ФРС следит за ним, но и потому что он адаптируется к изменениям в структуре потребления. После двух месяцев роста на 0,3% м/м, в ноябрьском отчете ожидается замедление темпов.

Показатель в 0,1% или 0% окажет положительное влияние на золото и акции, но при этом надавит на доллар США. Показатель 0,2% будет нейтральным, а третий подряд рост на 0,3% повысит доллар США, надавив на драгоценные металлы и акции.

Думаю, некоторые ожидают результата 0,1%, и если этого не произойдет, рынки будут разочарованы.

Заключительные мысли

Последняя полная торговая неделя года, как правило, характеризуется пониженной ликвидностью - небольшие сюрпризы могут спровоцировать сильные движения на рынках. Кроме того, следует остерегаться потоков, характерных для конца года. Хотя они обычно приходятся на последние дни года, некоторые управляющие уже могут корректировать свои портфели.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Прогноз по золоту на 2022 год: корреляция с доходностью гособлигаций США приведет к росту желтого металла

Золото провело первый квартал года в фазе консолидации после впечатляющего роста в 2020 году. После падения ниже $1700 в марте XAU/USD изменило направление и поднялось выше $1900, однако бычий импульс

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.