- Заявления чиновников новой администрации Трампа продолжат двигать рынки.

- Заявки на пособие по безработице и базовый PCE предоставят свежую информацию о двух мандатах Федеральной резервной системы США.

- Интерес представляет также протокол последнего заседания ФРС.

Продолжится ли ралли, вызванное кандидатурой Скотта Бессента? Короткая неделя Дня благодарения включает в себя насыщенную событиями среду, и центральный банк может охладить энтузиазм рынка.

1) Заявления новой администрации могут продолжить раскачивать рынки

Будет ли избранный президент Дональд Трамп сосредоточен на тарифах или снижении налогов? Это критический вопрос для рынков, которые предпочитают более низкие ставки на все. Выдвижение Скотта Бессента - управляющего хедж-фондом, который ранее работал с Джорджем Соросом, - воодушевило рынки. Бессент поддерживает идею снижения налогов.

В отличие от уходящей администрации президента Джо Байдена, новый Белый дом, вероятно, придаст рынкам больше красок - но не обязательно оптимистичных.

Я ожидаю, что оптимизм продлится еще несколько дней, оказывая поддержку акциям и золоту, в то же время оказывая давление на доллар США (USD).

2) Потребдоверие CB покажет настроение после выборов

Вторник, 18:00 мск. Ежемесячный индикатор настроения потребителей от Conference Board (CB) подскочил до 108,7 в октябре, в преддверии выборов. Он показал, что снижение инфляции стимулирует покупки и что американцы более довольны своим экономическим положением.

Привел ли исход выборов к дальнейшему росту настроений? Хотя демократы разочарованы, отсутствие беспорядка после выборов, возможно, поддержало общий оптимизм. Повышение индекса продлит текущие тренды по акциям, золоту и доллару США.

3) Протокол заседания FOMC

Вторник, 22:00 мск. Председатель ФРС Джером Пауэлл нивелировал тонкое изменение формулировки в последнем заявлении банка по ставке, сигнализируя о том, что его не беспокоит незначительный рост инфляции. Однако Пауэлл, как правило, настроен более "голубино", чем некоторые его коллеги, которые могут сейчас выйти из тени.

Протокол заседания FOMC - это не просто отчет о том, что происходило на последнем заседании ФРС в начале ноября, а скорее документ, пересмотренный с целью подчеркнуть или ослабить определенные аспекты в зависимости от того, что ФРС хочет донести до рынков.

Я ожидаю, что протокол покажет, что некоторые члены ФРС хотели более жесткого послания против инфляции, охладив ожидания быстрого снижения процентных ставок. Возможно, чиновники обеспокоены быстрыми ралли на Уолл-стрит.

4) Заявки на пособие по безработице - следите за ухудшением ситуации

Среда, 16:30 мск. Экономический календарь в это время переполнен - следствие празднования Дня благодарения. В то время как релиз по валовому внутреннему продукту (ВВП) - это всего лишь обновленная информация за третий квартал, еженедельный релиз по заявкам на пособие по безработице будет более свежтм - он покажет данные за неделю, закончившуюся 22 ноября.

Первичные заявки на пособие по безработице на прошлой неделе снизились до 213 тысяч, что свидетельствует об устойчивости рынка труда. Сейчас может произойти небольшой рост, так как показатель находится вблизи исторических минимумов.

Скачок выше 230 тысяч вызовет беспокойство, но это маловероятно. Я ожидаю еще одного оптимистичного показателя, демонстрирующего, что экономике есть куда расти.

5) Базовая инфляция покажет, что последняя миля борьбы с инфляцией является самой длинной

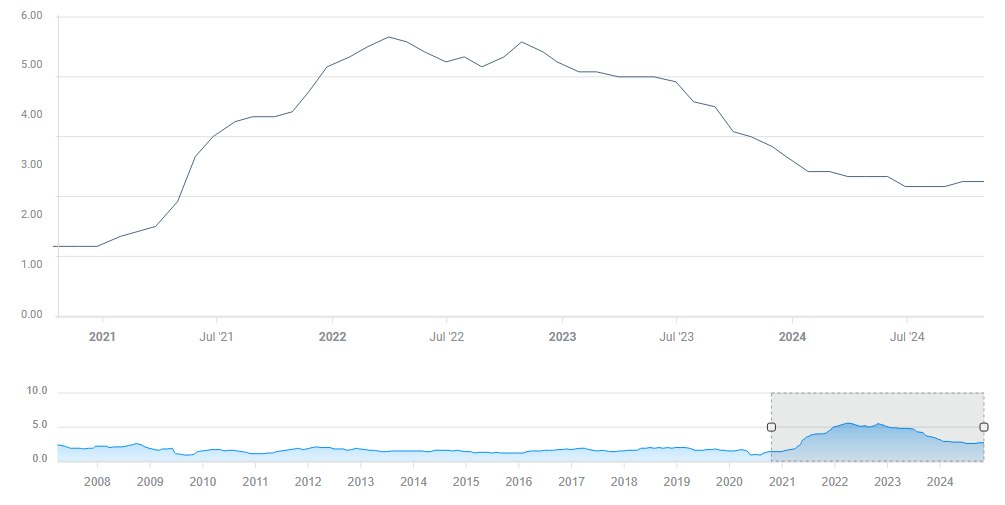

Среда, 16:30 мск. Федеральная резервная система США ориентируется на базовый показатель расходов на личное потребление (PCE) в качестве целевого уровня инфляции. Этот показатель находится ниже 3% в годовом исчислении (г/г), но достичь целевого уровня в 2% оказывается непросто.

В октябре базовый PCE составил 2,7% г/г, что выше минимумов:

Базовый PCE США г/г. Источник: FXStreet

Базовый индекс потребительских цен (CPI) показал, что базовая инфляция в октябре выросла на 0,3%, что стало третьим подряд повышением, а в годовом исчислении составила 3,6%. Этот показатель, который выходит раньше и использует другую методологию, предполагает, что базовый PCE за прошлый месяц будет слишком высоким.

Если не будет сюрпризов, этот релиз может охладить пыл рынка, оказать давление на золото и поддержать доллар США.

The fact that this is a short week doesn't mean that market moves will be slow – investors may be scrambling to position themselves before the holiday. Beware of erratic moves.

That would cool Stocks and Gold while supporting the US Dollar.

Заключительные мысли

Укороченная неделя не означает, что движение рынка будет медленным - возможно, инвесторы пытаются занять позиции перед праздниками. Остерегайтесь хаотичных движений.

Это охладит акции и золото, а также окажет поддержку доллару США.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Прогноз по золоту на 2022 год: корреляция с доходностью гособлигаций США приведет к росту желтого металла

Золото провело первый квартал года в фазе консолидации после впечатляющего роста в 2020 году. После падения ниже $1700 в марте XAU/USD изменило направление и поднялось выше $1900, однако бычий импульс

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.