Индекс доллара США продолжил расти и впервые с августа протестировал уровень 103,00.

Большинство представителей ФРС выступают за снижение ставки в ноябре.

Снижение ставки на 25 базисных пунктов в следующем месяце становится все более вероятным.

Эта неделя стала еще одной позитивной для доллара США, закрепив достижения предыдущего периода.

На денежном рынке США краткосрочная доходность оставалась стабильной в пределах консолидационного диапазона вблизи многонедельных максимумов, в то время как доходность в средне- и долгосрочном сегментах демонстрировала сильное восстановление, достигнув уровней, которые последний раз наблюдались летом.

Между тем, индекс доллара США (DXY) впервые с середины августа протестировал уровень 103,00, продолжив подъем с недавних минимумов в районе ключевой психологической отметки 100,00 и 200-недельной SMA в районе 100,60.

Как мы уже отмечали ранее, сила доллара сохранилась, несмотря на неожиданное снижение ставки Федеральной резервной системой США на полпункта 18 сентября. Устойчивая экономика США, а также постепенное охлаждение рынка труда и растущие ожидания снижения ставки на 25 базисных пунктов (б.п.) вместо 50 б.п. в следующем месяце способствовали дальнейшему росту доллара.

В перспективе ценовые движения доллара указывают на поддержку в районе психологического уровня 100,00, а следующей основной целью роста является 200-дневная простая скользящая средняя (SMA), которая в настоящее время находится на уровне 103,75.

Спрос на безопасные активы продолжал поддерживать доллар

Как и на предыдущей неделе, доллар США продолжал набирать обороты в течение последних пяти дней, поскольку мировые рынки перешли к бегству от рисков после ракетного удара Ирана по Израилю в начале октября. Эта эскалация привела к скачку волатильности на рынках, а индекс VIX - широко известный как "индекс паники" - поднялся выше 23, достигнув уровня, невиданного с сентября.

Повышенный спрос на более безопасные активы обеспечил дополнительную поддержку и без того сильному доллару, одновременно оказав сильное давление на чувствительную к риску вселенную.

Ожидается снижение ставки на 25 базисных пунктов

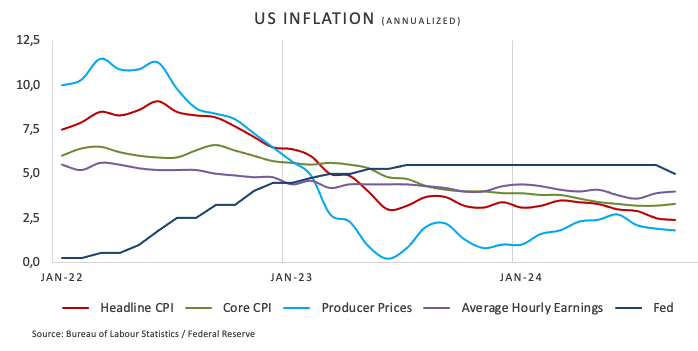

После неожиданного снижения ставки на 50 базисных пунктов в сентябре участники рынка обратили свое внимание на показатели экономики США, чтобы оценить вероятность дальнейшего снижения. Такое внимание соответствует тому, что Федеральная резервная система США переключилась на мониторинг рынка труда, хотя инфляция, особенно за исключением расходов на продукты питания и энергоносители, оказалась более неустойчивой, чем считалось ранее.

30 сентября председатель ФРС Джером Пауэлл отметил, что экономика США, похоже, находится на пути к дальнейшему снижению инфляции, что может дать центральному банку возможность еще больше снизить базовую процентную ставку и в конечном итоге достичь нейтрального уровня, поддерживающего экономический рост. Пауэлл также отметил, что снижение ставки на 25 базисных пунктов на каждом заседании может стать стандартным подходом.

Представители Федеральной резервной системы США на неделе высказывали различные мнения относительно будущего снижения процентных ставок, хотя большинство из них, похоже, склоняются к снижению ставки на четверть процентного пункта в следующем месяце.

При этом президент ФРБ Сент-Луиса Альберто Мусалем поддержал идею дополнительного снижения ставок в зависимости от экономических условий, подчеркнув, что будущие политические решения будут основываться на данных.

Президент ФРБ Нью-Йорка Джон Уильямс в интервью Financial Times предложил постепенное снижение ставок с течением времени после значительного снижения на полпроцента в сентябре.

Представитель ФРС Адриана Куглер выразила решительную поддержку недавнему снижению ставки и заявила о своей готовности поддержать дальнейшее снижение ставок, если инфляция, как ожидается, пойдет на спад.

Президент ФРБ Бостона Сьюзан Коллинз заявила, что, хотя инфляция остается высокой, наблюдается прогресс в достижении целевого показателя центрального банка, и ожидается, что к концу 2025 года инфляция снизится до 2%.

Глава ФРБ Далласа Лори Логан отметила, что, несмотря на поддержку снижения ставки в прошлом месяце, она выступает за меньшие снижения в будущем, предостерегая от преждевременного ослабления ставки из-за сохраняющихся инфляционных рисков и неопределенности экономических перспектив.

Заместитель председателя ФРС Филип Джефферсон подчеркнул, что недавнее снижение ставки было направлено на поддержание прочности рынка труда при снижении инфляции.

Глава ФРБ Сан-Франциско Мэри Дэйли поддержала сентябрьское снижение ставки и предположила, что в зависимости от развития экономических условий возможны дальнейшие снижения.

Президент ФРБ Атланты Рафаэль Бостик выразил более осторожный подход, предположив, что центральный банк может пропустить снижение ставки на следующем заседании из-за недавней волатильности данных по инфляции и занятости.

После публикации более высокого, чем ожидалось, индекса потребительских цен (CPI) в США за сентябрь инструмент FedWatch от CME Group прогнозирует вероятность снижения ставки на 25 базисных пунктов на заседании 7 ноября на уровне 82 %, что значительно выше вероятности почти 50 %, оценивавшейся всего месяц назад.

Глобальные дебаты: куда движутся процентные ставки?

Еврозона, Япония, Швейцария и Великобритания сталкиваются с растущим дефляционным давлением, а экономическая активность непредсказуемо колеблется.

В ответ на это Европейский центробанк (ЕЦБ) 12 сентября провел второе снижение процентных ставок и занял осторожную позицию в отношении дальнейших действий в октябре. Хотя официальные лица ЕЦБ не взяли на себя обязательств по дополнительному снижению ставок, рынки ожидают еще двух снижений до конца года.

Аналогичным образом, Центробанк Швейцарии (ШНБ) снизил свои ставки на 25 базисных пунктов также 26 сентября.

Банк Англии недавно оставил ставку без изменений на уровне 5,00%, отметив в качестве факторов, обусловивших это решение, устойчивую инфляцию, рост цен в секторе услуг, высокие потребительские расходы и стабильный ВВП.

Между тем, Резервный банк Австралии (РБА) также оставил ставки без изменений на своем заседании 24 сентября, но сохранил ястребиный тон в последующих заявлениях, и аналитики прогнозируют возможное снижение ставок к концу года или в начале 2025 года.

Банк Японии (Банк Японии) на своем заседании 20 сентября сохранил "голубиную" политику без изменений, при этом денежные рынки ожидают лишь умеренного повышения ставки на 25 базисных пунктов в течение следующих 12 месяцев.

Взаимосвязь политики и экономики: хрупкое равновесие

Приближаются выборы 5 ноября, и последние опросы свидетельствуют о напряженной борьбе между кандидатом в президенты от демократов вице-президентом Камалой Харрис и претендентом от республиканцев, бывшим президентом Дональдом Трампом.

Победа Трампа может привести к повторному введению тарифов, что потенциально может нарушить или обратить вспять текущую дезинфляционную тенденцию в экономике США, что может ускорить сроки снижения ставок Федеральной резервной системы США.

С другой стороны, некоторые аналитики полагают, что администрация Харрис может пойти на повышение налогов и выступить за более мягкую монетарную политику ФРС, особенно если появятся признаки замедления экономического роста.

Что будет на следующей неделе?

В предстоящем экономическом календаре США ключевыми данными станут розничные продажи и еженедельные первичные заявки на пособие по безработице, которые, судя по всему, будут омрачены решением Европейского центробанка (ЕЦБ) по процентной ставке в четверг.

Кроме того, участники рынка будут внимательно следить за выступлениями нескольких чиновников Федеральной резервной системы США, уделяя основное внимание потенциальному направлению политики ФРС в отношении процентных ставок.

Технические перспективы индекса доллара США

После недавнего резкого ралли индекса доллара США (DXY) следующей ключевой целью представляется 200-дневная простая скользящая средняя (SMA) на уровне 103,75.

Хотя в последние дни понижательное давление на DXY ослабло, сильным уровнем поддержки остается минимум с начала этого года 100,15, установленный 27 сентября. Если давление продаж возобновится, DXY может протестировать психологический уровень 100,00, а при пробитии этой поддержки возможен повторный тест минимума 2023 года на отметке 99,57 от 14 июля.

С точки зрения роста, продолжающееся восстановление, скорее всего, встретит сопротивление сначала на 100-дневной SMA на уровне 103,25, а затем на более значимой 200-дневной SMA. Прорыв выше этой области может открыть путь к достижению недельного максимума 104,79, зафиксированного 30 июля.

Кроме того, индекс относительной силы (RSI) на дневном графике превысил отметку 66, оставляя пространство для дальнейшего роста в ближайшей перспективе. Однако индекс средней направленности движения (ADX) снизился до отметки 30, что указывает на потерю импульса в текущем тренде.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Прогноз по золоту на 2022 год: корреляция с доходностью гособлигаций США приведет к росту желтого металла

Золото провело первый квартал года в фазе консолидации после впечатляющего роста в 2020 году. После падения ниже $1700 в марте XAU/USD изменило направление и поднялось выше $1900, однако бычий импульс

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.