- Индекс доллара США развернул три недели подряд убытков.

- Постоянная неопределенность в отношении тарифов США негативно сказалась на настроениях.

- Рынки будут внимательно следить за выходом данных на рынке труда.

Наконец-то глоток свежего воздуха для доллара США (USD).

После трех недель подряд закрытия в минусе, доллар совершил замечательный разворот, подняв индекс доллара США (DXY) выше ключевой отметки 107,00 к концу недели.

Это восстановление произошло на фоне заметного снижения доходности США по различным срокам погашения. Фактически, краткосрочная доходность вернулась к уровням, наблюдавшимся в конце октября 2024 года, остановившись около 4,05%, в то время как доходность 10-летних облигаций вернулась к территории декабря 2024 года, опустившись ниже 4,25%.

Экономика США: больше не так уж и исключительна?

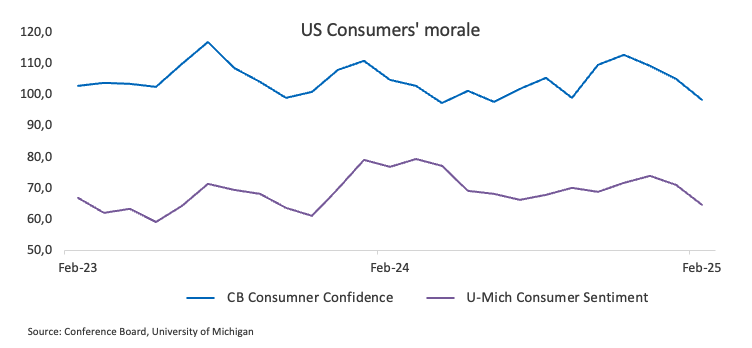

Недавний спад доллара США отражает замедление ключевых экономических показателей, вызывая новые опасения у наблюдателей рынка по поводу возможного экономического спада.

Действительно, доверие инвесторов ослабло, индикаторы настроений упали, а неожиданные развороты в январе — такие как заметное падение розничных продаж и сокращение личных расходов — только усилили беспокойство.

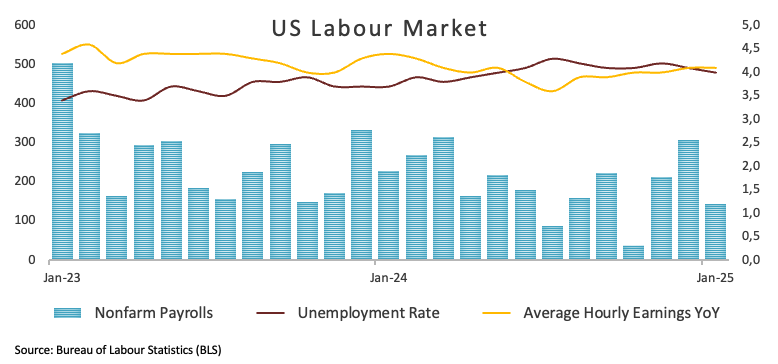

В некоторой степени эти опасения смягчаются продолжающейся силой рынка труда — даже несмотря на то, что показатели страхования по безработице колеблются из недели в неделю.

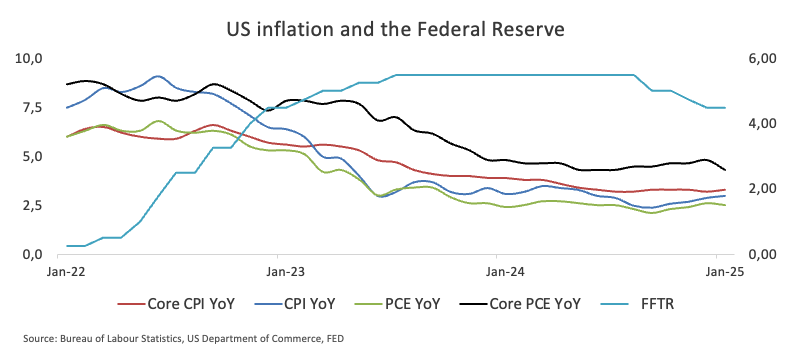

Между тем, инфляция продолжает оставаться упрямой, постоянно превышая целевой уровень ФРС, будь то измеряемая индексом потребительских цен (CPI) или отчетом по расходам на личное потребление (PCE).

Навигация в шторме: волатильность тарифов и инфляционные опасения

Похоже, президент Трамп пролил свет на отсутствие деталей, касающихся его торговой политики, в частности тарифов. Тем не менее, он объявил в четверг, что пошлины на канадский и мексиканский импорт вступят в силу, как запланировано, 4 марта.

В то же время Трамп ввел дополнительный 10% тариф на импорт китайских товаров в США (всего 20%), в то время как на момент написания статьи не было дальнейших объявлений относительно тарифов на импорт из Европейского Союза (ЕС), о которых он уже намекал, что они могут составить около 25%.

Нам нужно различать первичные и вторичные эффекты от введения тарифов.

В первом случае введение тарифов США на иностранный импорт может иметь инфляционное воздействие, что в конечном итоге приведет к тому, что американские потребители будут платить больше за эти товары. В этом, скажем, "единовременном" сценарии ФРС вряд ли изменит свою денежно-кредитную политику.

Однако, если эта торговая политика сохранится или углубится со временем, это может вызвать появление вторичных эффектов. В этом случае производители/розничные продавцы могут повысить цены в условиях ослабленной конкуренции или просто для получения большей прибыли.

Последствия этой позиции могут повлиять на спрос, что, в свою очередь, может привести к более серьезным последствиям для широкой экономики, таким как удар по экономической активности, а также занятости, и вызвать возобновление дефляционного давления. В этом случае ФРС может захотеть более серьезно задуматься и начать обдумывать некоторые меры.

Сохраняя курс: консервативный подход ФРС

В знак уверенности в экономике США Федеральная резервная система (ФРС) оставила процентные ставки на уровне 4,25% - 4,50% на заседании 29 января — остановив три последовательных снижения с конца 2024 года. Политики подчеркнули "несколько повышенную" инфляцию как продолжающуюся проблему, предполагая, что впереди еще есть вызовы.

В полугодичных показаниях перед Конгрессом председатель ФРС Джером Пауэлл подтвердил, что нет срочной необходимости в дальнейшем снижении ставок, ссылаясь на сильную экономику, низкий уровень безработицы и инфляцию, которая все еще выше целевого уровня в 2%

На протяжении недели другие представители ФРС также высказали свои мнения, раскрывая разнообразные взгляды на тарифы, инфляцию и направление монетарной политики. Некоторые видели лишь ограниченное влияние от тарифов, в то время как другие выражали осторожность по поводу роста цен и более широких экономических неопределенностей. Несмотря на эти различные прогнозы, большинство чиновников согласились, что ожидание более определенных сигналов по инфляции и общему экономическому импульсу является лучшим подходом перед принятием значительных политических решений

- Остан Гулсби (ФРС Чикаго): Подчеркнул позицию "подождать и посмотреть", отметив необходимость большей ясности в отношении экономического воздействия новой политики администрации Трампа — таких как тарифы, изменения в иммиграции, снижение налогов, сокращение расходов и сокращение федеральной рабочей силы — перед корректировкой монетарной политики

- Том Баркин (ФРС Ричмонда): Придерживался аналогично осторожного взгляда, предпочитая дождаться более ясных доказательств того, что инфляция возвращается к целевому уровню ФРС в 2%. Он назвал сохраняющуюся неопределенность ключевой причиной для воздержания от крупных изменений в политике

- Джефф Шмид (ФРС Канзас-Сити): Указал на рост потребительских инфляционных ожиданий, подчеркивая важность обеспечения полного контроля над ценовым давлением. Он выразил обеспокоенность по поводу этой тенденции как потенциальной проблемы для политиков

- Бет Хаммак (ФРС Кливленда): Ожидает, что ФРС пока оставит ставки без изменений, отмечая, что, хотя прогресс достигнут, инфляция все еще выше цели в 2%. Она подчеркнула необходимость дальнейших доказательств ослабления ценового давления перед рассмотрением снижения ставок

- Патрик Харкер (ФРС Филадельфии): Предупредил, что такие факторы, как тарифы, потенциальная торговая война или сокращение рабочей силы, могут повысить инфляцию. Тем не менее, при отсутствии значительных изменений в данных по инфляции, он не видит причин отклоняться от текущей процентной политики

Увеличенные спекулятивные ставки оказывают давление на доллар

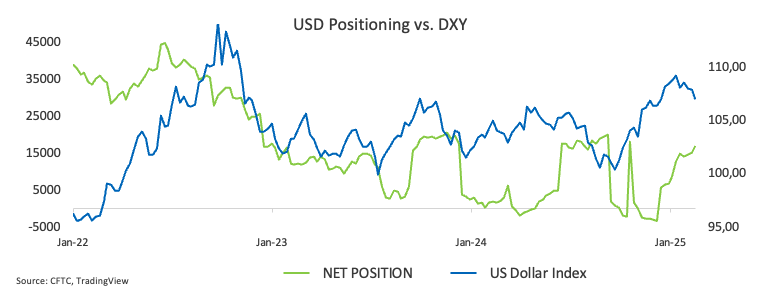

Спекулянты (некоммерческие игроки) продолжают увеличивать свои ставки на доллар США, и последний отчет CFTC по позиционированию показывает четвертую подряд неделю увеличения чистых длинных позиций — теперь они составляют около 16,8 тыс. контрактов, что является самым высоким показателем за последние месяцы

Однако эти переполненные длинные позиции могут оставить валюту уязвимой к любым негативным заголовкам, что потенциально может вызвать быстрое сворачивание и усилить любую коррекцию в индексе

С другой стороны, сокращение открытого интереса может помочь сдержать снижение, если настроение внезапно изменится

На горизонте: что ждет доллар США?

Все внимание на рынке труда США на следующей неделе. Основное внимание будет уделено данным по занятости в несельскохозяйственном секторе (NFP) за февраль, вторым по значимости будут данные по созданию рабочих мест в частном секторе США, оцениваемые по отчету ADP Employment Change, и обычный еженедельный отчет по первичным заявкам на пособие по безработице

Трейдеры и аналитики также внимательно следят за любыми новыми комментариями от представителей ФРС. И, как всегда, существует постоянная возможность, что президент Трамп может внести еще один неожиданный поворот в ситуацию

В центре внимания DXY: изменения импульса и ключевые уровни

Если восстановление наберет обороты, DXY может бросить вызов предварительной 55-дневной простой скользящей средней (SMA) на уровне 107,92, перед февральским максимумом 109,88, установленным 3 февраля — или даже достигнуть YTD максимума 110,17 от 13 января. Прорыв выше этой отметки может открыть путь к следующему уровню сопротивления на максимуме 2022 года 114,77, зафиксированном 28 сентября

Если продавцы вновь возьмут верх, индекс может найти первую поддержку на минимуме 2025 года 106,12, достигнутом 24 февраля, за которым следует декабрьский минимум 2024 года 105,42 и, в конечном итоге, критическая 200-дневная SMA на уровне 104,99

Удержание выше этого уровня является ключом к поддержанию бычьего импульса

Между тем, индикаторы импульса дают смешанные сигналы. Дневной индекс относительной силы (RSI) приближается к 50, что указывает на продолжение восстановления, в то время как средний направленный индекс (ADX) остается около 16, указывая на общий слабый тренд

Дневной график DXY

ФРС FAQs

Денежно-кредитная политика в США определяется Федеральной резервной системой (ФРС). У ФРС есть две задачи: достижение стабильности цен и содействие полной занятости. Ее основным инструментом для достижения этих целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает процентные ставки, увеличивая стоимость заимствований по всей экономике. Это приводит к укреплению доллара США, поскольку делает США более привлекательным местом для размещения своих средств международными инвесторами. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, чтобы стимулировать заимствования, что оказывает давление на доллар.

Федеральная резервная система (ФРС) проводит восемь заседаний по вопросам политики в год, на которых Федеральный комитет по открытым рынкам (FOMC) оценивает экономические условия и принимает решения по денежно-кредитной политике. В заседании FOMC принимают участие двенадцать должностных лиц ФРС – семь членов Совета управляющих, глава Федерального резервного банка Нью-Йорка и четверо из оставшихся одиннадцати президентов региональных резервных банков, которые избираются сроком на один год на основе ротации.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Годовой прогноз по золоту: будет ли 2025 год еще одним годом рекордов?

Золото выиграло от эскалации геополитической напряженности и глобального перехода к более мягкой монетарной политике в течение 2024 года, установив новый исторический максимум на уровне $2 790 и поднявшись примерно на 25% за год.

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.