- Индекс доллара США упал до новых двухмесячных минимумов.

- Нарратив о тарифах США утратил импульс как поддержка доллара.

- Председатель Джером Пауэлл заявил, что нет спешки с дальнейшей корректировкой политики.

Еще одна ужасная неделя для доллара США (USD) привела к тому, что индекс доллара США (DXY) вернулся в область ниже 107,00 впервые с середины декабря.

Индекс отступает вторую неделю подряд на фоне продолжающейся неопределенности в отношении торговой политики Белого дома, в то время как неоднозначные заявления президента Дональда Трампа о тарифах, похоже, испытывают терпение рынка, и все это - на фоне растущего скептицизма.

Между инфляцией и тарифами

Продолжающаяся неразбериха с тарифами продолжает давить на доллар, благодаря непредсказуемой торговой позиции администрации Трампа. Тем не менее, недавнее напоминание председателя Федеральной резервной системы (ФРС) Пауэлла о том, что экономика США все еще "в очень хорошем состоянии", предполагает, что для доллара не все так плохо.

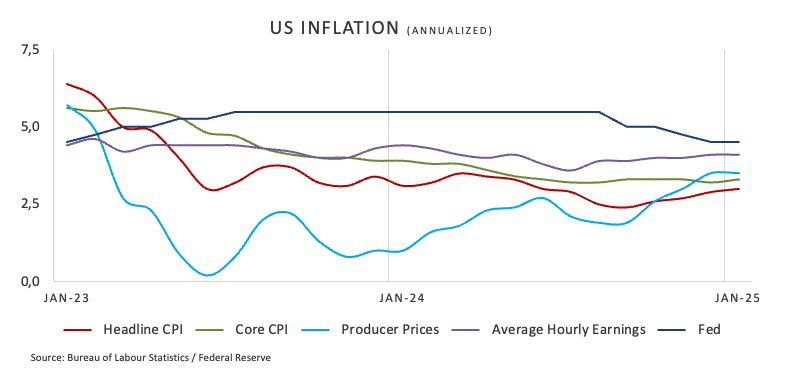

Даже после того, как свежие данные по инфляции — отраженные в более сильных, чем ожидалось, показателях индекса потребительских цен (CPI) и индекса цен производителей (PPI) — вызвали кратковременное ралли, доллар снова отступил от своих недельных максимумов, оставляя дверь открытой для дальнейшего краткосрочного снижения.

Да, более высокая инфляция заставляет инвесторов пересматривать возможные шаги ФРС, но взгляд рынка, похоже, сосредоточен на любых новых заявлениях о торговой политике из Вашингтона — особенно в отношении тарифов.

В дальнейшем сильный рынок труда, устойчивая инфляция и в целом крепкая экономическая активность должны поддерживать доллар, подпитывая ожидания еще одного успешного года.

ФРС предпочитает сохранять осторожную позицию

Федеральная резервная система оставила процентные ставки на уровне 4,25%-4,50% на заседании 29 января, сделав паузу после трех последовательных снижений ставок в конце 2024 года. Хотя это решение сигнализирует о доверии к устойчивости экономики, политики предупредили, что инфляция остается "несколько повышенной", что указывает на продолжающиеся вызовы.

В полугодовых показаниях перед Конгрессом председатель Федеральной резервной системы Джером Пауэлл указал, что центральный банк не спешит снижать процентные ставки, ссылаясь на сильную экономику, низкую безработицу и инфляцию, все еще находящуюся выше целевого уровня 2%. Он предупредил, что слишком раннее смягчение денежно-кредитной политики может помешать прогрессу в борьбе с инфляцией, и повторил, что любые будущие снижения ставок будут зависеть от экономических условий. Пауэлл, между тем, отказался комментировать тарифы администрации Трампа, но признал сохраняющиеся торговые проблемы.

Ранее на неделе президент Федерального резервного банка Кливленда Бет Хаммак упомянула, что не ожидает повышения целевого уровня процентной ставки центральным банком в ближайшие месяцы. Она отметила, что повышение ставок не входит в ее базовый прогноз и что она ожидает, что текущая политика останется в силе на продолжительный период. Хаммак также, как сообщается, отметила, что пока не ясно, насколько прошлогодние снижения ставок отразились на широкой экономике.

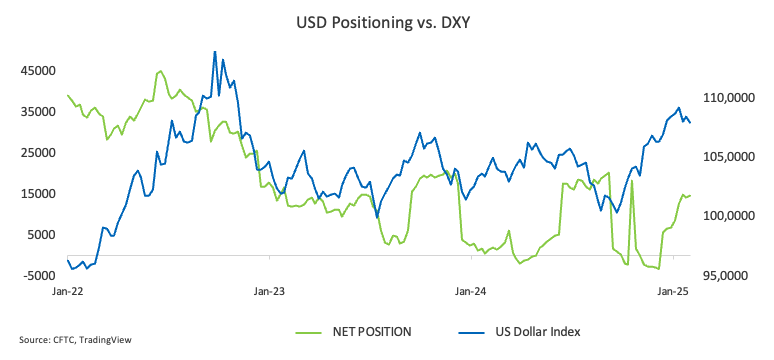

С точки зрения позиционирования: действуйте осторожно

Некоммерческие игроки, также известные как спекулянты, увеличивают свои длинные позиции по доллару США с ноября прошлого года. Согласно последнему отчету CFTC по позиционированию за неделю, закончившуюся 4 февраля, чистые длинные позиции достигли уровней, последний раз наблюдавшихся в сентябре 2024 года, около 14,5 тыс. контрактов.

Эти переполненные длинные позиции, вероятно, будут более уязвимы к любым негативным новостям, влияющим на доллар США, что может вызвать быстрое сворачивание и усилить любую коррекцию индекса.

Однако открытый интерес снизился за последние три недели, что в конечном итоге может ограничить понижательный риск.

Что дальше?

Все внимание будет приковано к экономическому календарю США на следующей неделе, где в центре внимания будет публикация протокола заседания FOMC и последних предварительных данных PMI. Между тем, трейдеры и аналитики будут внимательно следить за любыми новыми комментариями представителей ФРС — не говоря уже о неожиданных заявлениях президента Трампа — которые могут еще больше встряхнуть ситуацию.

DXY в фокусе: сигналы моментума и критические уровни

Если продавцы сохранят контроль, индекс доллара США (DXY) вероятно найдет первую линию защиты на минимуме 2025 года 106,56 (14 февраля), за которым следует минимум декабря 2024 года (105,42) и важная 200-дневная SMA на уровне 104,89.

Оставаться выше этой скользящей средней важно, чтобы поддерживать бычий нарратив.

С точки зрения роста, спорадические всплески покупок могут вернуть индекс к максимуму 3 февраля на уровне 109,88 и, возможно, даже к пику 13 января на уровне 110,17. Прорыв выше этого порога откроет путь к пику 2022 года на уровне 114,77, установленному 28 сентября.

Моментум подает смешанные сигналы: дневной индекс относительной силы (RSI) снижается до 35, указывая на зарождающийся понижательный потенциал, в то время как индекс ADX колеблется в районе 15 пунктов, что указывает на слабую силу тренда в целом.

ФРС - FAQs

Денежно-кредитная политика в США определяется Федеральной резервной системой (ФРС). У ФРС есть две задачи: достижение стабильности цен и содействие полной занятости. Ее основным инструментом для достижения этих целей является корректировка процентных ставок. Когда цены растут слишком быстро, а инфляция превышает целевой показатель ФРС в 2%, ФРС повышает процентные ставки, увеличивая стоимость заимствований по всей экономике. Это приводит к укреплению доллара США, поскольку делает США более привлекательным местом для размещения своих средств международными инвесторами. Когда инфляция падает ниже 2% или уровень безработицы становится слишком высоким, ФРС может снизить процентные ставки, чтобы стимулировать заимствования, что оказывает давление на доллар.

Федеральная резервная система (ФРС) проводит восемь заседаний по вопросам политики в год, на которых Федеральный комитет по открытым рынкам (FOMC) оценивает экономические условия и принимает решения по денежно-кредитной политике. В заседании FOMC принимают участие двенадцать должностных лиц ФРС – семь членов Совета управляющих, глава Федерального резервного банка Нью-Йорка и четверо из оставшихся одиннадцати президентов региональных резервных банков, которые избираются сроком на один год на основе ротации.

В экстренных ситуациях Федеральная резервная система также может напечатать больше долларов и применить количественное смягчение (QE). QE - это процесс, в ходе которого ФРС существенно увеличивает поток кредитов в застопорившейся финансовой системе. Это нестандартная политическая мера, используемая в тех случаях, когда кредиты иссякли, потому что банки не хотят кредитовать друг друга (из-за страха дефолта контрагента). Это крайняя мера, когда простое снижение процентных ставок вряд ли приведет к нужному результату. Это было оружием ФРС для борьбы с кредитным кризисом, возникшим во время Великого финансового кризиса 2008 года. ФРС печатает больше долларов и использует их для покупки государственных облигаций США преимущественно у финансовых институтов. QE обычно приводит к ослаблению доллара США.

Количественное ужесточение (QT) - это процесс, при котором Федеральная резервная система США прекращает покупку облигаций у финансовых институтов и не реинвестирует основную сумму по облигациям, срок погашения которых наступил, в новые покупки. Обычно это положительно сказывается на курсе доллара США.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Годовой прогноз по золоту: будет ли 2025 год еще одним годом рекордов?

Золото выиграло от эскалации геополитической напряженности и глобального перехода к более мягкой монетарной политике в течение 2024 года, установив новый исторический максимум на уровне $2 790 и поднявшись примерно на 25% за год.

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.