- Золото набрало бычий импульс и поднялось выше $2 700 после двухнедельного падения.

- Технический прогноз на ближайшую перспективу указывает на бычий настрой.

- Ключевые данные по инфляции из США и геополитические новости могут продолжить влиять на цены на золото.

Золото (XAU/USD) изменило направление после значительных потерь в течение двух недель подряд и вернулось к отметке $2 700 при поддержке растущего спроса на безопасные активы на фоне эскалации геополитической напряженности. Ключевые данные по инфляции из США и новости, касающиеся конфликта между Россией и Украиной, могут повлиять на стоимость золота на следующей неделе.

Золото использует бегство от рисков

Золото начало неделю с уверенным настроем и в понедельник выросло почти на 2%, прервав шестидневную полосу потерь. Эскалация геополитической напряженности после новостей о том, что президент США Джо Байден разрешил Украине использовать мощное дальнобойное американское оружие для ударов по России, позволила золоту воспользоваться бегством в безопасные активы.

"Изменение в основном связано с развертыванием Россией северокорейских наземных войск для поддержки своих сил, что вызвало тревогу в Вашингтоне и Киеве," - сообщило агентство Reuters, ссылаясь на американского чиновника и источник, знакомый с решением.

В ответ Россия объявила во вторник, что обновила свою ядерную доктрину. Пресс-секретарь Кремля Дмитрий Песков отметил, что любой удар по России со стороны неядерного государства при участии ядерного государства будет рассматриваться как совместная атака. Золото сохранило бычий импульс после этой новости и закрылось на положительной территории. В отсутствие значимых макроэкономических данных, пара XAU/USD продлила недельный восходящий тренд и в среду выросла на 0,7%.

Президент Украины Владимир Зеленский заявил в четверг, что Россия использовала новую ракету в атаке на Украину. Он сказал, что эксперты проводят расследование, чтобы определить тип ракеты, но добавил, что скорость и высота указывают на то, что это была межконтинентальная баллистическая ракета. Поскольку конфликт между Россией и Украиной заставил инвесторов избегать рисковых активов, золото продолжило расти в четверг и достигло 10-дневного максимума выше $2 670.

Пара XAU/USD продлила восходящий тренд в пятницу и поднялась до двухнедельного максимума выше $2 700. Сообщается, что Россия определила американскую ракетную базу в Польше как приоритетную цель, что усилило опасения по поводу углубления кризиса между Россией и западными странами. Позже сегодня данные из США показали, что предварительный составной индекс PMI S&P Global в ноябре вырос до 55,3 с 54,1 в октябре, что свидетельствует о том, что деловая активность в частном секторе США продолжала расти ускоренными темпами. Оценивая результаты исследования, Крис Уильямсон, главный экономист S&P Global Market Intelligence, сказал: "Перспектива снижения процентных ставок и более дружественного к бизнесу подхода со стороны будущей администрации способствовали росту оптимизма, что, в свою очередь, помогло увеличить объемы выпуска продукции и приток заказов в ноябре". Золото отступило ниже $2 700 в качестве немедленной реакции, так как утешительные данные по PMI помогли доллару США набрать силу.

Инвесторы в золото ожидают данных по инфляции в США

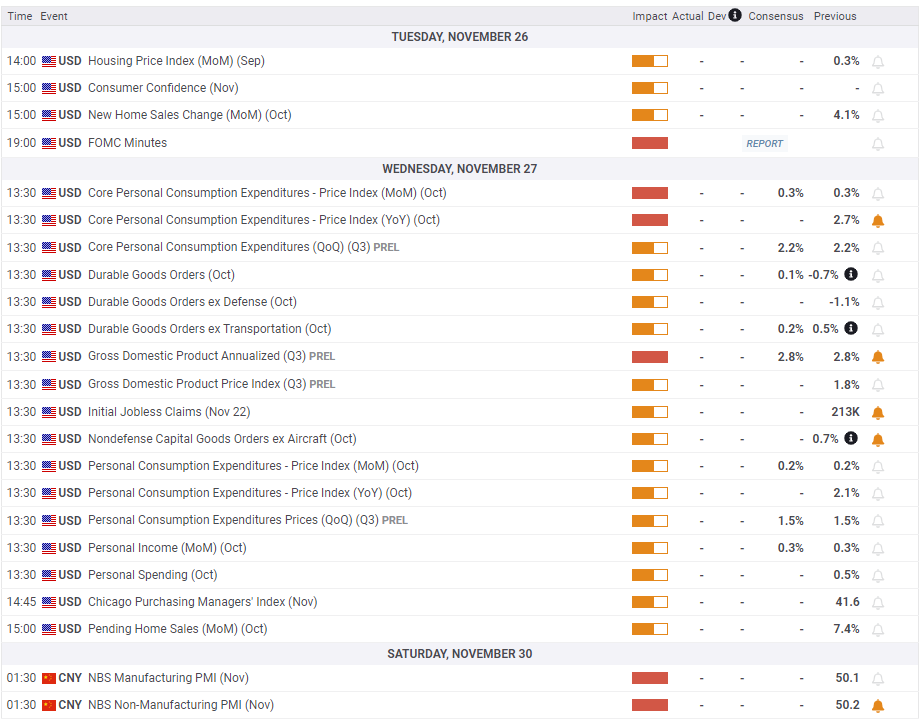

Экономический календарь на следующей неделе будет включать публикации данных высокого уровня, но торговая активность, вероятно, снизится во второй половине недели, так как фондовые рынки и рынки облигаций в США будут закрыты в четверг и будут работать полдня в пятницу в связи с празднованием Дня благодарения.

Во вторник Федеральная резервная система (ФРС) опубликует протокол заседания по вопросам монетарной политики за сентябрь. После осторожных комментариев председателя ФРС Джерома Пауэлла о дальнейшем смягчении политики в начале месяца инвесторы начали пересматривать вероятность еще одного снижения ставки на 25 базисных пунктов (б.п.) в декабре.

Согласно инструменту CME FedWatch, рынки в настоящее время оценивают вероятность того, что ФРС оставит учетную ставку без изменений на последнем заседании года, примерно в 40%. Если протокол FOMC укажет на готовность политиков к еще одному снижению ставки в 2024 году, немедленная реакция может привести к давлению на доллар США, открывая дверь для дальнейшего роста пары XAU/USD. С другой стороны, золото может скорректироваться вниз, если публикация покажет, что чиновники ФРС предпочитают увидеть дальнейшие доказательства либо дезинфляции, либо ослабления на рынке труда перед очередным снижением ставки.

В среду Бюро экономического анализа США опубликует пересмотренные данные по росту валового внутреннего продукта (ВВП) за третий квартал и данные по индексу цен расходов на личное потребление (PCE) за октябрь, который является предпочтительным показателем инфляции для ФРС.

Месячное значение базового индекса цен PCE, которое не искажается базовыми эффектами и исключает волатильные цены на продукты питания и энергоносители, может вызвать кратковременную рыночную реакцию. Инвесторы ожидают, что месячное значение базового индекса цен PCE в октябре вырастет на 0,3%, что совпадет с ростом в сентябре. Более сильное, чем прогнозировалось, значение может поддержать доллар США в качестве начальной реакции и подтолкнуть золото вниз. С другой стороны, значение 0,2% или ниже может оказать противоположное влияние на динамику пары XAU/USD.

Тем временем инвесторы продолжат внимательно следить за развитием событий вокруг конфликта между Россией и Украиной. Деэскалация геополитической напряженности может вызвать резкую нисходящую коррекцию в паре XAU/USD.

Технический прогноз по золоту

Индекс относительной силы (RSI) на дневном графике восстановился выше 50, и золото закрыло неделю выше 20-дневной и 50-дневной простых скользящих средних (SMA), что подчеркивает нарастание бычьего импульса.

Вверху отметка $2 750 (статическое сопротивление) выступает в качестве непосредственного сопротивления перед $2 790 (статический уровень) и $2 800 (круглый уровень). Внизу первая область поддержки может быть замечена на уровне $2 680-$2 670 (20-дневная SMA, 50-дневная SMA, уровень Фибоначчи 23,6% коррекции восходящего тренда с июня) перед $2 600 (38,2% коррекции Фибоначчи) и $2 560 (100-дневная SMA).

интерес к риску - FAQ

В мире финансового жаргона два широко используемых термина “тяга к риску” и “бегство от рисков" относятся к уровню риска, который инвесторы готовы принять в течение указанного периода. На рынке, ориентированном на риск, инвесторы с оптимизмом смотрят в будущее и с большей готовностью покупают рискованные активы. На рынке “бегства от рисков” инвесторы начинают "перестраховываться", потому что беспокоятся о будущем, и поэтому покупают менее рискованные активы, которые с большей уверенностью приносят доход, даже если он относительно невелик.

Как правило, в периоды “тяги к риску” фондовые рынки растут, большинство сырьевых товаров, за исключением золота, также растут в цене, поскольку они выигрывают от позитивных перспектив роста. Валюты стран, которые являются крупными экспортерами сырья, укрепляются из-за увеличения спроса, и криптовалюты растут. На “безрисковом” рынке облигации дорожают, особенно крупные государственные облигации, золото дорожает, а валюты-убежища, такие как японская иена, швейцарский франк и доллар США, также выигрывают.

Австралийский доллар (AUD), канадский доллар (CAD), новозеландский доллар (NZD) и такие второстепенные валюты, как рубль (RUB) и южноафриканский рэнд (ZAR), - все они имеют тенденцию расти на рынках, где наблюдается повышение интереса к риску. Это связано с тем, что экономика этих валют в значительной степени зависит от экспорта сырьевых товаров, а сырьевые товары обычно растут в цене в периоды повышенной тяги к риску. Это объясняется тем, что инвесторы прогнозируют увеличение спроса на сырье в будущем в связи с ростом экономической активности.

Основными валютами, которые обычно растут в периоды бегства от риска, являются доллар США (USD), японская иена (JPY) и швейцарский франк (CHF). Доллар США - потому что он является мировой резервной валютой, а также потому, что во время кризиса инвесторы покупают государственные долговые обязательства США, которые считаются безопасными, поскольку крупнейшая экономика мира вряд ли допустит дефолт. Иена - из-за повышенного спроса на японские государственные облигации, поскольку значительная их часть находится в руках внутренних инвесторов, которые вряд ли будут их сбрасывать даже в условиях кризиса. Швейцарский франк - поскольку строгие швейцарские банковские законы обеспечивают инвесторам повышенную защиту капитала.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Прогноз по золоту на 2022 год: корреляция с доходностью гособлигаций США приведет к росту желтого металла

Золото провело первый квартал года в фазе консолидации после впечатляющего роста в 2020 году. После падения ниже $1700 в марте XAU/USD изменило направление и поднялось выше $1900, однако бычий импульс

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.