Занятость в частном секторе в США выросла на 143 000 в сентябре, а годовая заработная плата выросла на 4,8% в годовом исчислении, сообщила в среду служба автоматической обработки данных (ADP).

"Увеличение числа сотрудников не привело к росту заработной платы в прошлом месяце, - сказала Нела Ричардсон, главный экономист ADP. - Как правило, работники, которые меняют работу, видят более быстрый рост заработной платы. Но надбавка к зарплате тех, кто продолжает работать, сократилась до 1,9 процента, что соответствует минимуму, который мы в последний раз наблюдали в январе".

Реакция рынка на данные по занятости от ADP

Доллар США незначительно вырос на фоне этих новостей, и без того поддерживаемый неблагоприятной обстановкой.

Этот раздел ниже был опубликован в 14.30 мск в качестве предварительного прогноза данных по изменению занятости от ADP в США.

- Ожидается, что отчет ADP по изменению занятости покажет умеренное улучшение числа рабочих мест, созданных в частном секторе в сентябре.

- В пятницу в США будет опубликован отчет по количеству рабочих мест в несельскохозяйственном секторе.

- Доллар США консолидируется на фоне потерь после ФРС и рискует подвергнуться дальнейшему снижению.

В среду исследовательский институт Automatic Data Processing (ADP) опубликует свой ежемесячный релиз по созданию рабочих мест в частном секторе за сентябрь. Ожидается, что так называемый отчет ADP о занятости покажет, что в сентябре в США появилось 120 000 новых рабочих мест после создания 99 000 рабочих мест в августе.

Эти данные обычно публикуются за два дня до официального отчета по количеству рабочих мест в несельскохозяйственном секторе (NFP) за тот же месяц и обычно рассматриваются как опережающий индикатор отчета Бюро трудовой статистики (BLS) по рабочим местам, несмотря на сомнительную корреляцию между этими двумя показателями.

Отчет о занятости ADP: занятость и Федеральная резервная система США

Данные по занятости в США уже более года находятся в центре внимания из-за их влияния на последние решения Федеральной резервной системы (ФРС) по монетарной политике. Двойной мандат ФРС - обеспечение максимальной занятости и ценовой стабильности - оказался под угрозой после пандемии, и центральный банк решил ужесточить монетарную политику, чтобы вернуть баланс.

Главной проблемой стала инфляция, поскольку в 2022 году цены резко выросли. ФРС взвинтила ставки до рекордно высокого уровня и удерживала их на этом уровне на фоне риска того, что напряженный рынок труда еще больше усилит ценовое давление. Тем не менее, за последние несколько месяцев показатели пришли в равновесие, и ФРС наконец решила снизить процентные ставки. Американские политики снизили базовую ставку на 50 базисных пунктов (б.п.) во время заседания в сентябре, ожидая, что в ближайшее время будут проведены дополнительные сокращения.

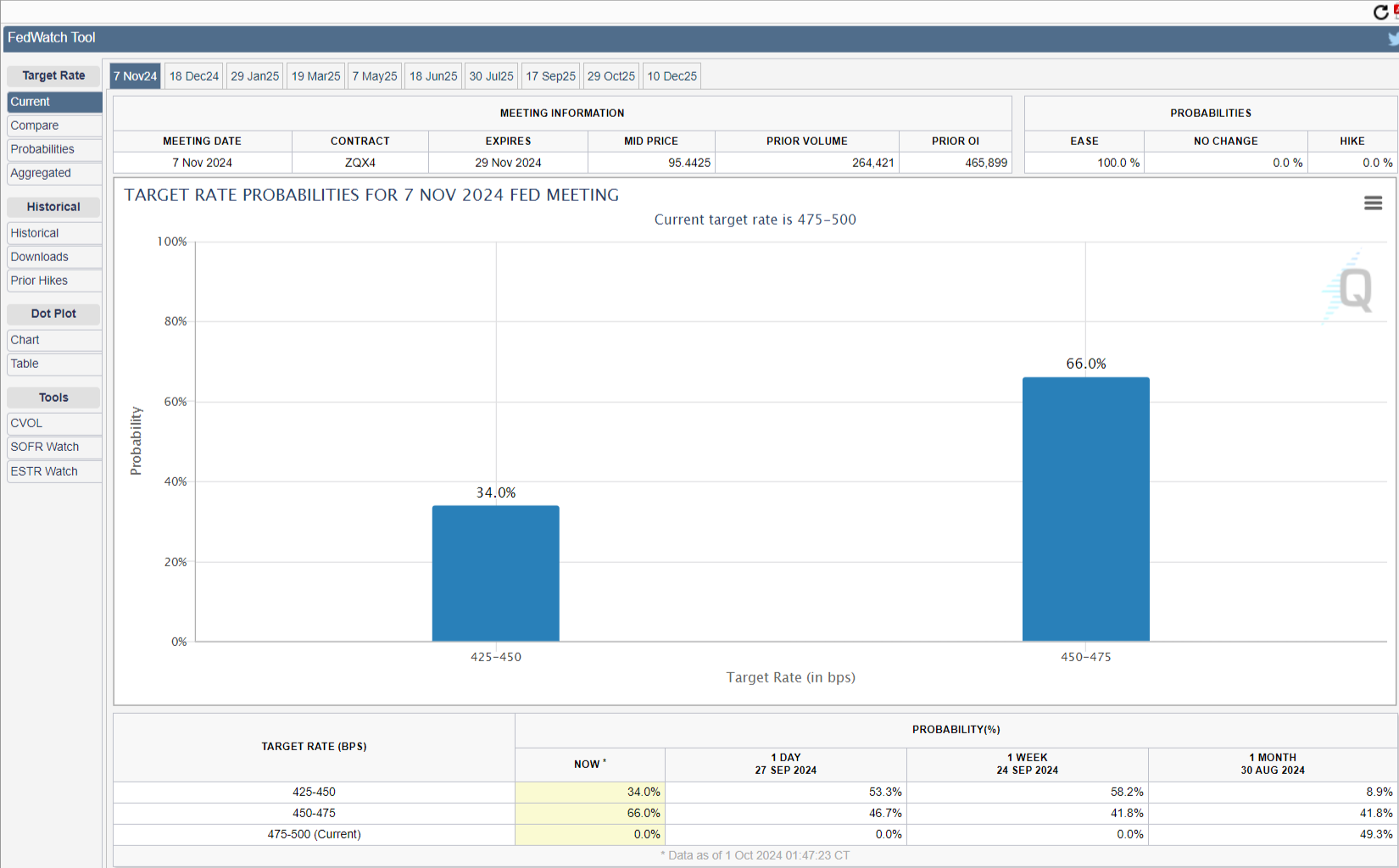

При этом участники рынка задаются вопросом, будет ли центральный банк на своем заседании в ноябре снижать ставку на 25 б.п. по своему усмотрению или же снова перейдет к снижению на 50 б.п. По данным CME FedWatch Tool, в преддверии выхода данных вероятность того, что ставка будет снижена на 25 б.п., составляет 66%.

Тем временем чиновники ФРС сместили акцент с инфляции на занятость. Поскольку ценовое давление ослабевает, поддержание "здорового" рынка труда теперь является их главной целью.

Учитывая это, более сильный, чем ожидалось, отчет ADP, скорее всего, снизит шансы на еще одно агрессивное снижение процентной ставки в ноябре, что окажет краткосрочную поддержку доллару США. Напротив, разочаровывающие данные могут заставить спекулянтов увеличить ставки на очередное снижение процентной ставки на 50 б.п., что приведет к ослаблению доллара США. Наконец, стоит помнить, что отчет может оказать кратковременное влияние, так как участники рынка, скорее всего, будут ждать выхода NFP, запланированного на пятницу.

Когда выйдет отчет ADP и как он может повлиять на индекс доллара?

В среду ADP опубликует отчет об изменении занятости в США, который, как ожидается, покажет, что частный сектор добавил 120 000 новых рабочих мест в сентябре.

В преддверии релиза индекс доллара США (DXY) консолидируется ниже отметки 101,00 после того, как в конце сентября он достиг нового минимума 2024 года на уровне 100,16.

С технической точки зрения, Валерия Беднарик, главный аналитик FXStreet, говорит: "DXY остается под давлением с момента объявления ФРС о кредитно-денежной политике в середине сентября, и технические показатели на дневном графике указывают на то, что его бычий потенциал остается ограниченным. Медвежья 20-я простая скользящая средняя (МА) оказывает краткосрочное сопротивление в районе вышеупомянутого порога, а медвежья 100 SMA набирает нисходящий импульс намного выше более короткой МА и после пересечения плоской 200 SMA сверху вниз."

Беднарик добавляет: "Технические индикаторы, тем временем, остаются в пределах отрицательных уровней, не имея направленного импульса. В целом, риск смещен в сторону снижения. Сопротивление выше 101,00 находится на уровне 101,47, за которым следует дневной минимум 102,17, зафиксированный 5 августа. Поддержка, с другой стороны, находится на уровне 100,41 и годовом минимуме 100,16. Пробой ниже последнего может предвосхитить более резкое снижение к уровню 99,00".

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Последние новости

ВЫБОР РЕДАКЦИИ

EURUSD: набирает медвежью динамику, нацеливаясь на тест отметки 1.1000

Как пишет Валерия Беднарик, главный аналитик FXStreet, комментируя текущую ситуацию по EURUSD, пара является медвежьей, торгуясь у нижней границы диапазона вторника. «Дневной график показывает, что пара держится...

Срочно: занятость в частном секторе США от ADP выросла на 143 000 в сентябре против прогноза в 120 000

Занятость в частном секторе в США выросла на 143 000 в сентябре, а годовая заработная плата выросла на 4,8% в годовом исчислении, сообщила в среду служба автоматической обработки данных (ADP). "Увеличение...

Слишком горячий, но привлекательный Hang Seng

Китайский фондовый рынок закрыт по случаю праздников, но фьючерсы и ETF торгуются и сегодня совершили очередной мощный рывок. Индекс Hang Seng прибавляет 9.6% к уровню закрытия 30 сентября...

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.