- Президентские выборы в США находятся на пике, предполагая высокую волатильность и потенциально неизвестные результаты в течение нескольких дней.

- Чиновники Банка Англии должны принять решение о снижении ставки.

- ФРС, скорее всего, снизит стоимость заимствований на 25 б.п., независимо от результатов выборов.

Харрис или Трамп? Мир с нетерпением ждет результатов голосования 5 ноября - и, возможно, придется ждать их долгие часы. Рынки также будут реагировать на состав Конгресса. После этого в борьбу вступят Банк Англии и Федеральная резервная система (ФРС) США.

Вот предварительный обзор драматических событий этой недели.

1) Президентские выборы в США на пике

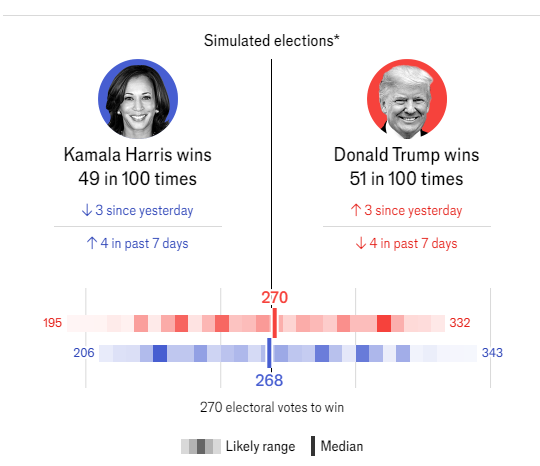

Вторник, результаты могут быть подведены в среду. На волоске" - так описывают голосование различные политические аналитики. Бывший президент Дональд Трамп, казалось, вырвался вперед, пока последний раунд опросов не показал, что вице-президент Камала Харрис вырвалась вперед. Однако все потенциальные преимущества находятся в пределах погрешности опросов.

Прогноз выборов в США. Источник: The Economist

Для рынков показательна свежая реакция на сворачивание "торговли на Трампе" - ослабление доллара США после более благоприятных показателей для Харрис. Кандидат от республиканцев поклялся наложить тарифы, что приведет к росту инфляции и процентных ставок. Победа демократов послужит продолжением текущей политике, позволив ФРС продолжить снижение ставок.

Для акций и золота картина сложнее, и она зависит от контроля над Конгрессом.

Вот четыре сценария

1) Трамп побеждает, разделяя Конгресс: Такой исход означает введение тарифов, но не сокращение налогов. Это благоприятно для доллара США и неблагоприятно для золота. Акции, вероятно, будут испытывать трудности.

2) Победа Трампа, контроль Конгресса со стороны GOP: Победа республиканцев означает значительное снижение налогов, которое перевесит введение тарифов. Это будет благоприятно для доллара США, так как ставки вырастут, а снижение налогов будет благоприятно для золота. Акции любят снижение налогов и также вырастут.

3) Победа Харрис, раскол Конгресса: Такой исход сохранит текущую ситуацию и в долгосрочной перспективе будет нейтральным для всех рынков. В краткосрочной перспективе доллар США упадет, золото стабилизируется и в конечном итоге возобновит восходящий тренд, а акции будут колебаться, но затем стабилизируются.

4) Харрис побеждает, демократы побеждают: Харрис обещала увеличить расходы на доступное жилье. Это означает рост инфляции и дефицита, как и в случае победы республиканцев. Это будет бычьим фактором для доллара США, золота и определенных акций.

Важно отметить, что реакция также зависит от того, что скажет победитель сразу после объявления о победе.

Кроме того, некоторые инвесторы занимают выжидательную позицию, ожидая результатов. Быстрый исход обеспечит спокойствие, поддержку долгосрочному росту золота и акций, в то время как доллар США окажется под давлением. Такая успокаивающая сила может на время изменить долгосрочные тренды, описанные выше.

В целом, чем быстрее станет известен результат, тем лучше для акций. Если инвесторы что-то и ненавидят, так это неопределенность.

2) Банк Англии намерен снизить ставки подавляющим большинством голосов

Четверг, 15.00 мск. Инфляция в Великобритании снижается, что позволяет представителям ЦБ еще больше ослабить монетарную политику. Глава Банка Англии Эндрю Бейли, вероятно, сообщит о снижении ставок на 25 базисных пунктов (б.п.), установив их на уровне 4,75%.

Протоколы заседаний Комитета по монетарной политике (MPC), скорее всего, покажут, что подавляющее большинство из девяти членов Комитета поддерживают снижение стоимости заимствований. Снижение ставок уже заложено в цену фунта, но сигнал о том, что ставки будут снижаться на каждом заседании, может оказать на него влияние. Более осторожная позиция поможет стерлингу стабилизироваться.

Помимо решения, Банк Англии также выпускает свой ежеквартальный отчет по монетарной политике (MPR). Учитывая последние экономические события, ожидается более низкая траектория инфляции. Любой неожиданно оптимистичный прогноз по инфляции вызовет рост курса стерлинга.

Пресс-конференции губернатора Бейли, как правило, носят мрачный характер, что в краткосрочной перспективе оказывает давление на фунт стерлингов.

3) ФРС не будет лезть в политику, важны комментарии по вопросам инфляции и занятости

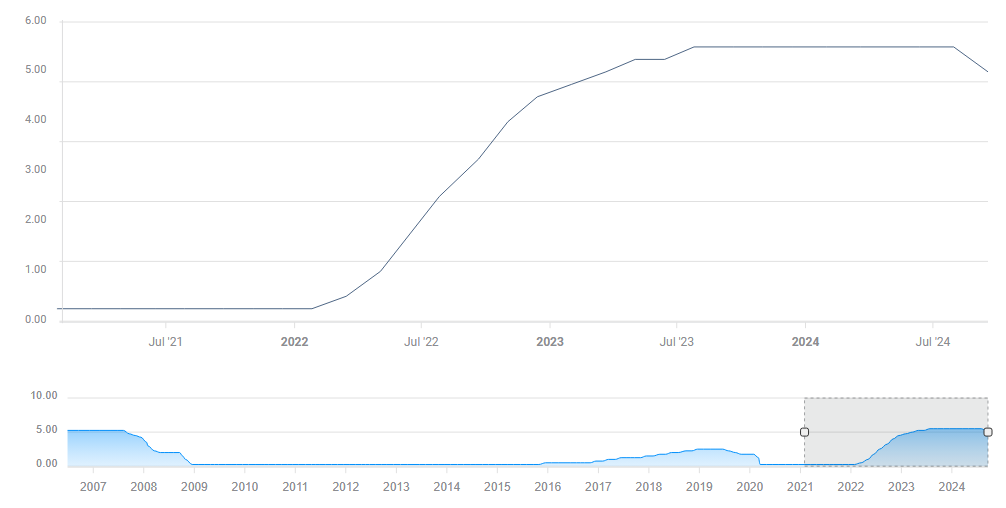

Четверг, 21.00 мск, пресс-конференция в 21.30 мск. Прежде всего, Федеральная резервная система США намерена снизить процентные ставки на 25 б.п. Рынки оценивают это как взвешенное решение. Другие варианты - снижение ставки на 50 б.п., как в сентябре, или отсутствие изменений.

Ставка по федеральным фондам. Источник: FXStreet.

Председатель ФРС Джером Пауэлл и его коллеги также хотят, чтобы их не воспринимали как сторонников политиков. Последовав ожиданиям, они продемонстрируют свою независимость.

Пауэлл также избежит вопросов, связанных с выборами, а журналисты сосредоточатся на следующем решении в декабре. Председатель ФРС, несомненно, повторит свою позицию о зависимости от данных, но комментарии о последних событиях могут прояснить ситуацию.

Количество рабочих мест в несельскохозяйственном секторе в октябре было слабым, но ураганы сильно повлияли на данные. Как на это смотрит ФРС? Благоприятный взгляд на рынок труда будет способствовать росту курса доллара США и акций, что негативно скажется на золоте. Тревожные комментарии приведут к обратному результату.

В то время как рынок труда находится в центре внимания, мнение банка о недавнем росте инфляции также представляет интерес. Опасения по поводу того, что инфляция поднимет голову, поддержат доллар США и навредят акциям и золоту. Если же ФРС отнесется к последним данным как к шуму, то это приведет к обратному результату.

Заключительные мысли

Такая неделя, как эта - когда ФРС не является самым важным событием - случается лишь раз в четыре года. Волатильность будет очень высокой. Я рекомендую торговать с осторожностью.

Вся информация на данной странице подвержена изменениям. Использование данного сайта автоматически означает принятие наших условий нашего пользовательского соглашения. Пожалуйста, ознакомьтесь с нашей политикой конфиденциальности и юридическим предупреждением. Торговля на валютном рынке с использованием заемных средств несет в себе высокий уровень риска и может подойти не всем инвесторам. Большое кредитное плечо может сыграть как положительную, так и отрицательную роль. Прежде, чем принимать решение о начале торговли на валютном рынке, внимательно продумайте инвестиционные цели, оцените ваш уровень опыта и степень азартности. Существует вероятность, что вы понесете убытки по стартовому или дальнейшему депозиту и тем самым лишитесь средств, к потере которых вы были не готовы. Вы должны осознавать все риски, связанные с торговлей на валютном рынке, и при наличии любых сомнений и вопросов мы рекомендуем консультироваться с независимыми финансовыми советниками. Мнения, выражаемые на сайте FXStreet, являются следствием личных убеждений их авторов и могут не совпадать с мнением FXStreet или руководства компании. FXStreet не берет на себя обязанности проверять точность или обоснованность любых заявлений независимых авторов. Материалы могут быть неполными и/или содержать ошибки. Любые мнения, новости, аналитика, исследования, цены или другая информация, содержащаяся на данном сайте и размещенная сотрудниками FXStreet, партнерами или независимыми авторами, предоставляется как общая оценка ситуации на рынках и не содержит в себе советов по инвестициям. FXStreet не несет ответственности за убыток или полную или частичную потерю прибыли вследствие прямого или непрямого использования информации, размещенной на сайте.

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Прогноз по золоту на 2022 год: корреляция с доходностью гособлигаций США приведет к росту желтого металла

Золото провело первый квартал года в фазе консолидации после впечатляющего роста в 2020 году. После падения ниже $1700 в марте XAU/USD изменило направление и поднялось выше $1900, однако бычий импульс

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.