Фондовые рынки США попали под распродажу, показав наиболее резкое снижение за почти месяц, отняв у Nasdaq100 более 3% и у S&P500 более 2%. Падение цены акций Nvidia более чем на 10% связано с усиливающимся антимонопольным расследованием.

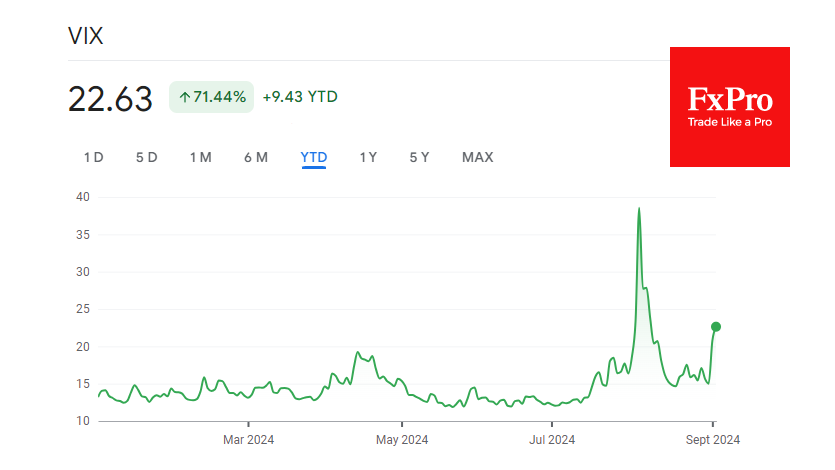

Как и в начале августа, индекс VIX резко взлетел, поднявшись на 45% до 22.6. По нашим наблюдениям, закрепление «индекса страха» выше 20 пунктов связано с периодами коррекции. С другой стороны, скачок волатильности в начале августа оказался кратким шоком, и рынки быстро пришли в себя после технической коррекции.

Индекс S&P500 второй раз за последние два месяца получает удар продавцов сразу после роста к уровням выше 5660, превращая этот уровень в линию сопротивления. Откатившись до 5520, индекс сейчас тестирует 50-дневную скользящую среднюю. В конце июля откат к этой линии знаменовал паузу в распродаже, пока макроэкономические данные не перешли на сторону продавцов.

Аналогичным образом и сейчас, вполне может оказаться, что S&P500 зависнет в узком диапазоне в ожидании пятничной статистики рынка труда США, ожидая сигналов для дальнейшего направления.

Техническими целями дальнейшего снижения S&P500 выглядит область 5150, где сосредоточены 200-дневная скользящая средняя и поддержка на обвале в начале августа. Провал под 5070 (61.8% от роста с октября 2023 по июль 2024) заставит говорить о глобальной коррекции с потенциалом отката к 4400.

Если же в ближайшие дни индекс вновь вернётся к историческим максимумам выше 5660, это может быть прологом перед дальнейшим движением в область исторических максимумов, так как рынки уже сняли значительную часть перекупленности.

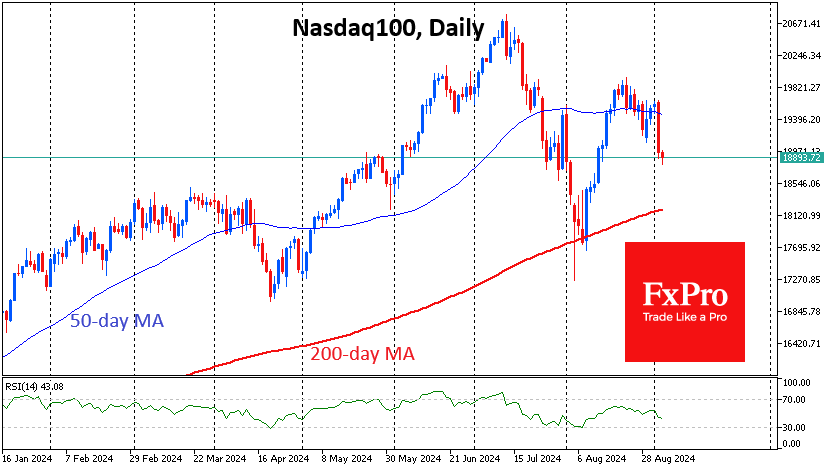

Nasdaq100 ещё более тяжёлый, закрепившись у 18900, что существенно ниже 50-дневной средней (у 19500) и фиксируя третий более низкий локальный пик с максимумов июля. Технически, сейчас ему открыта дорога на 18200 (200-дневная средняя и локальное сопротивление марта-апреля). Провал ниже открывает дорогу на 14500–15000.

Впрочем, как и в августе, касание 200-дневки вполне может привлечь розничных покупателей. Акции составляют рекордные 42% активов американцев, согласно данным с 1952 года. По большей части это благодаря демократизации доступа к акциям и фондам и рекордным уровням цен на акции. Низкая по историческим меркам безработица и внушительный рост зарплат формируют топливо для новых покупок, а коррекция акций усиливает аппетит.

Команда аналитиков FxPro

Contracts for Difference (‘CFDs’) are complex financial products that are traded on margin. Trading CFDs carries a high level of risk since leverage can work both to your advantage and disadvantage. As a result, CFDs may not be suitable for all investors because you may lose all your invested capital. You should not risk more than you are prepared to lose. Before deciding to trade, you need to ensure that you understand the risks involved taking into account your investment objectives and level of experience. Past performance of CFDs is not a reliable indicator of future results. Most CFDs have no set maturity date. Hence, a CFD position matures on the date you choose to close an existing open position. Seek independent advice, if necessary. Please read FxPro’s full ‘Risk Disclosure Notice’

Недавняя аналитика

ВЫБОР РЕДАКЦИИ

Прогноз по золоту на 2022 год: корреляция с доходностью гособлигаций США приведет к росту желтого металла

Золото провело первый квартал года в фазе консолидации после впечатляющего роста в 2020 году. После падения ниже $1700 в марте XAU/USD изменило направление и поднялось выше $1900, однако бычий импульс

Доллар США: внимание, смена тренда и момент покупки

Многие трейдеры, желая зайти в рынок по лучшей цене, используют разные способы поиска точки входа, но единое мнение есть, и оно сводится к границе

Узнайте ключевые торговые уровни с помощью индикатора областей слияния

Повысьте эффективность точек входа в рынок и выхода из него. Этот инструмент выявляет области слияния сразу нескольких технических индикаторов, таких как скользящие средние, уровни Фибоначчи и ключевые разворотные уровни, предлагая использовать их в ваших торговых стратегиях.

Узнайте, какие позиции на рынке занимают наши эксперты

Используйте наш интерактивный график с более чем 1500 активами, межбанковскими ставками и обширной базой исторических данных. Это обязательный к использованию профессиональный онлайн-инструмент, который предлагает вам ультрасовременную платформу реального времени, полностью настраиваемую и бесплатную.